智立方IPO:生产人员、研发及技术人员离职率较高 电子烟业务受关注

智立方IPO:生产人员、研发及技术人员离职率较高 电子烟业务受关注

深圳市智立方自动化设备股份有限公司(以下简称智立方)的创业板IPO进程进入“提交注册”阶段,3月29日,公司再次更新了其招股说明书(注册稿)。

智立方的IPO进程备受关注,作为“果链”企业,其报告期内直接或间接来自苹果公司的收入年度占比均在60%以上。因而,智立方也有着客户多元化的目标,其介绍,未来将继续移动终端、可穿戴设备作为发展主线,同时把握其他行业快速发展带来的机遇,着重将战略资源配置于电子烟及半导体等行业。

记者注意到,报告期内,智立方的生产人员、研发及技术人员变动较大,离职率较高,对比之下,销售人员及管理人员较为稳定。

此外,智立方2021年营业收入及净利润变动幅度不匹配、电子烟业务受到证监会关注,在注册阶段问询问题中,证监会要求公司就业绩趋势及电子烟业务两大问题进一步披露。

“果链”以外如何拓展?

智立方的主要产品是工业自动化设备,具体可分为光学测试设备、自动化组装设备等,其主要客户包括苹果公司、Facebook(已更名Meta)、歌尔股份、鸿海集团、立讯精密等。

2019年~2021年,智立方的营业收入分别为 2.82亿元、3.53亿元和 5.49亿元,复合增长率达到39.45%,同期净利润分别为 6682.02 万元、9329.86 万元和 1.15亿元,复合增长率31.11%。

在过去,智立方对苹果及其产业链存在着较大依赖,其上述年度收入中绝大部分也来自于果链。根据招股书,2019年~2021年对苹果公司的直接收入占比分别为32.94%、34.93%和47.94%;直接及间接订单收入占比更是达到75.83%、68.82%和72.59%。

基于以上依赖性,智立方表示,若未来无法持续保持优势,无法继续维持与苹果公司的合作关系,则公司的经营业绩将受到较大影响;同时,苹果公司自身的经营波动、生产计划调整等,也有可能给智立方业绩带来不利影响。

实际上,为了摆脱对“果链”的依赖,近年来,智立方也在持续扩张自身产品在消费电子以外的下游应用领域,其中,电子烟及半导体是其发力拓展的方向。

《每日经济新闻》记者注意到,2020年,智立方就新设立了雾化事业部及半导体事业部,积极开发电子烟、半导体行业需求。根据招股书,智立方的非消费电子行业收入从 2019 年的 1042.71万元增长至2021年的8221.59万元,同期收入占比从3.70%增长至14.99%。

值得一提的是,得益于近年来电子烟产业的发展,智立方在2020年新开发电子烟自动化设备应用领域,产品主要应用于电子烟雾化烟弹的组装及贴装等产线工站,同时向行业客户销售相关改制设备及设备配件,2020年上述业务合计实现销售收入 636.69 万元,2021年度更是达到达6545.57万元。

记者注意到,业务的扩展也是交易所关注重点,直到今年1月宣布智立方过会后,创业板上市委会议向智立方提出问询的主要问题,仍包括要求其说明拓展苹果公司以外的新客户的计划,以及在电子烟、工业电子、汽车电子三大新应用领域方面的业务拓展情况。

证监会关注电子烟及业绩变动

顺利过会后的智立方,进入了提交注册阶段。3月初,证监会官网公布了对智立方注册阶段的问询问题,围绕业绩趋势、电子烟两大方面进行。

根据招股书,智立方2021年度营业收入、扣非后归母净利润同比分别增长55.19%、16.60%,净利润增幅远低于营业收入增幅。问询问题指出,智立方未在招股书中披露上述变动不一致的具体原因,并要求后者补充披露;同时,2021年上半年智立方毛利率下降较大,证监会要求智立方进一步说明是否存在持续下降趋势,并对毛利率下降风险作重大事项提示。

在3月29日更新的招股书中,智立方对此解释说明,称营收与扣非净利润出现不一致的变动幅度,主要是公司当期毛利率下降及研发费用规模增长所致。

智立方称,一是2021年产品结构变动导致综合毛利率同比下降约10个百分点;二是本期研发费用 4581.54万元,同比增长80.53% ,高于同期营业收入增幅。

《每日经济新闻》记者了解到,2021年,智立方的光学识别测试设备和自动化组装设备收入合计约2.27亿元,同比增长约1.35亿元,占当期新制自动化设备收入的50%以上。但这两类产品中,前者采取的是降低售价的定价策略,后者中应用于电子烟领域的相关设备以批量复制生产为主,产品技术难度相对不高;二者的毛利率也相对低于其他产品,因此,低毛利率产品收入占比的提升导致综合毛利率下降。

智立方还介绍,公司新制自动化设备产品毛利率受下游客户对具体设备产品功能要求、综合技术含量、终端产品迭代、交期、市场竞争环境等因素影响。

与此同时,证监会问询问题还要求智立方结合目前生产的相关技术、产品是否为电子烟专用,说明相关业务是否属于电子烟行业;是否具备开展相关业务的资质。

记者发现,对于智立方的电子烟业务,更准确的说法应该是属于“电子烟上游”,因为智立方并不直接参与电子烟终端产品的生产与销售,而是面向电子烟终端品牌及其代工厂商的产品生产线提供自动化设备。

智立方也在招股书中解释称,开拓电子烟相关业务主要是基于自动化设备技术与具有液体雾化特性产品的融合应用,由此形成了气密性功能测试技术、精密装配技术等电子雾化产品自动化生产线的工艺与技术。

“雾化电子烟仅为电子雾化产品的一项具体应用产品,液体雾化产品应用涵盖面较广,如雾化医疗也是雾化产品的其中一个应用场景。”智立方称,未来可进一步拓宽雾化产品行业自动化设备的应用场景。

研发及生产人员离职率较高

随着业务的不断增长,报告期内,智立方的员工规模也在不断扩大。不过,《每日经济新闻》记者也注意到,报告期内,智立方的员工变动比较大,离职人数同样不少。

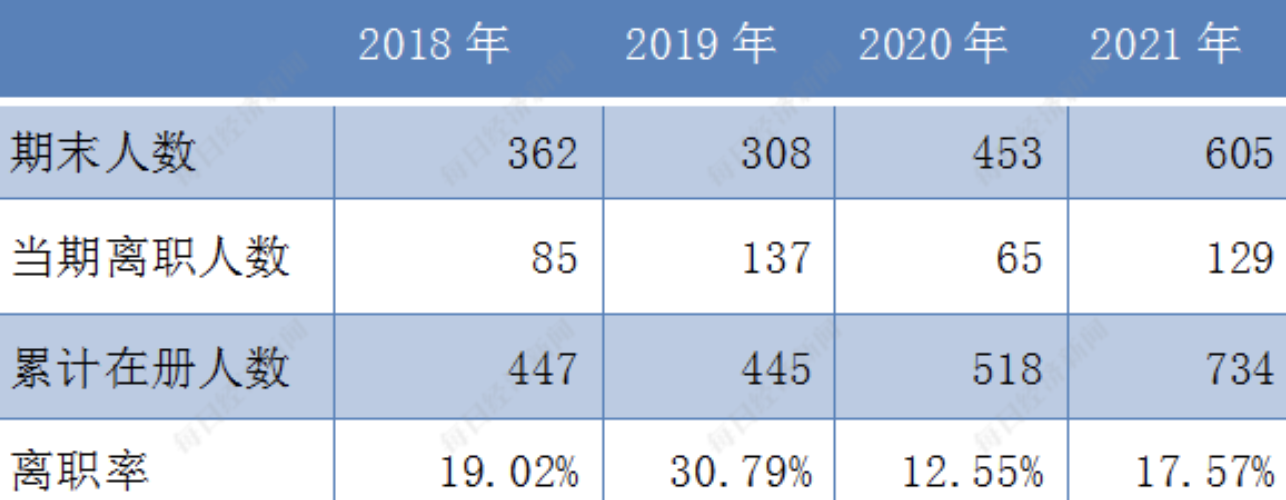

结合智立方两份招股书披露情况,2018年~2021年,智立方各期末员工人数分别是362人、308人、453人和605人;2018年~2021年,智立方的年度离职总人数分别是85人、137人、65人、129人。

根据上述数据,2018年~2021年,智立方各年度累计在册人数(期末人数+当期离职人数)分别是447人、445人、518人以及734人,各年度离职率(离职人数/当期累积在册人数*100%)分别达到19.02%、30.79%、12.55%以及17.57%。

进一步分析可以发现,其中,生产人员、研发及技术人员的变动情况最为明显。

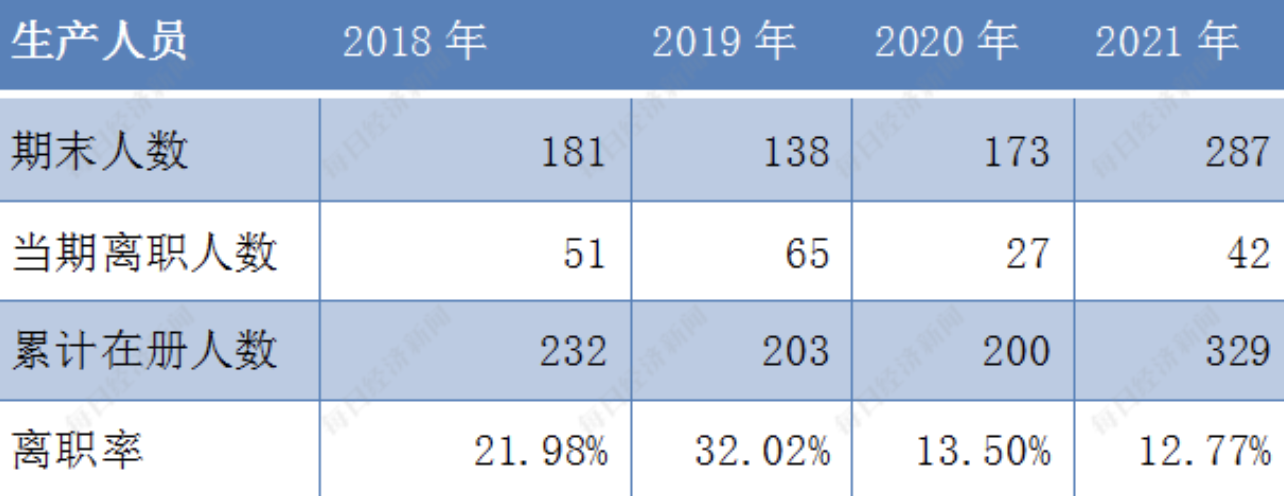

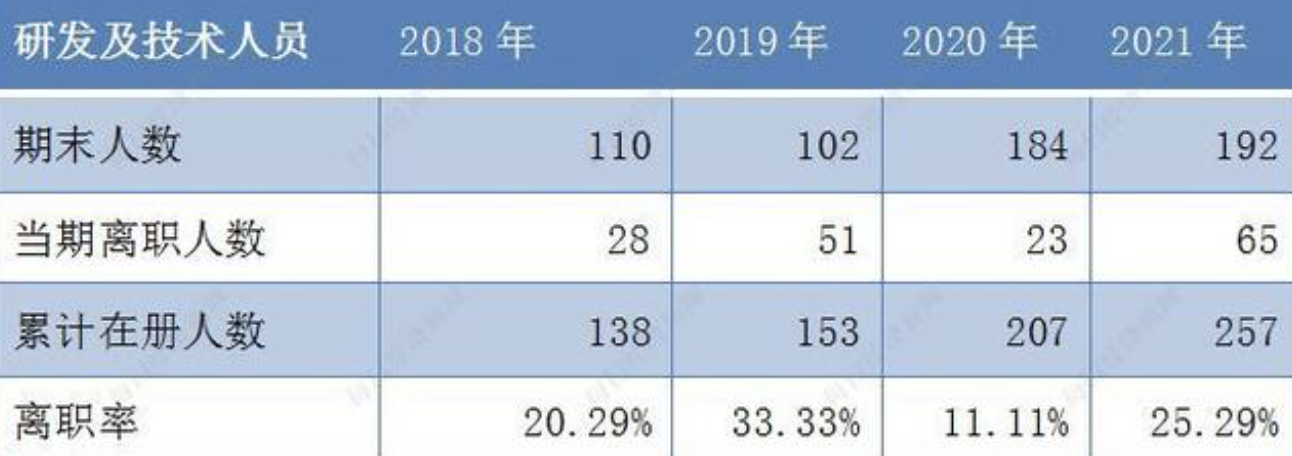

根据招股书中员工专业结构分析,2018年~2021年各期末,智立方的生产人员人数分别是181人、138人、173人以及287人;研发及技术人员分别是110人、102人、184人以及192人。这两类员工合计人数占对应年度员工总人数比例超过70%。

与此同时,2018年~2021年各年度生产人员离职人数分别是51人、65人、27人、42人,对应的累计在册人数、生产人员离职率如下:

研发及技术人员方面,存在相似情形。智立方2018年~2021年研发及技术人员离职数量分别是28人、51人、23人以及165人,对应累计在册人数及离职率如下:

除了上述两类员工离职人数较大外,报告期内,智立方的管理人员及销售人员各年度离职人数大多保持在个位数,因此,对应的离职率也相比较低。

对于员工人数、结构的变动,智立方在招股书中表示,这是公司在不断优化自身经营方针、提高盈利能力的发展目标下作出的举措,从长远来看有利于公司对员工“去芜存菁”,发掘业务骨干人才,提高运营效率。

不过,智立方主要为客户提供非标定制产品及服务,这对公司的创新研发等提出更高要求,因此,研发及技术人员的变动较大是否会给公司研发的稳定性带来一定影响?记者就此问题先后通过邮件及电话联系了智立方,但截至发稿未能得到回复。

来源:智立方

微信公众号

微信公众号  客户微信号

客户微信号